VOC-Abgabe Schweiz – Das musst Du 2025 wissen

Du möchtest als Onlinehändler:in Parfüm an Schweizer Kund:innen verkaufen? Gute Idee – aber ist Dir bewusst, dass darauf womöglich eine VOC-Abgabe fällig wird?

Falls nein, erklären wir Dir hier alles, was Du darüber wissen musst.

Falls ja, zeigen wir Dir, wie Du Verzögerungen am Zoll, verärgerte Schweizer Kund:innen und verringerte Margen vermeidest – mit «SmartGate Flex» und der Schweizerischen Post!

Was bedeutet VOC überhaupt?

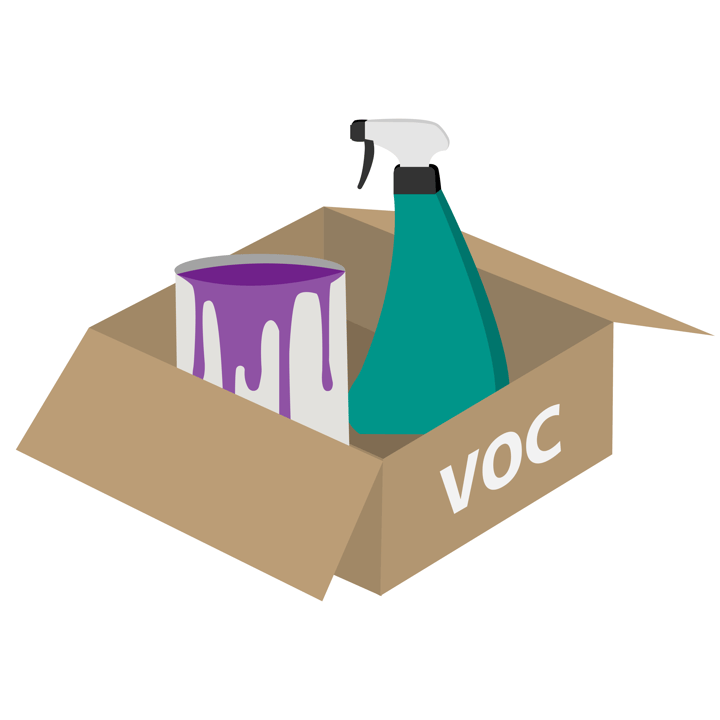

VOC steht für «volatile organic compounds», oder auch: flüchtige organische Verbindungen. Das sind Lösungsmittel, die in verschiedenen Produkten und Branchen eingesetzt werden.

Typische Vertreter dieser Kategorie sind beispielsweise Acetol, Benzol und Propan; zudem sind VOC in Produkten wie Farben & Lacken, Reinigungsmitteln, Kosmetika und Parfüm enthalten.

Leider haben flüchtige organische Verbindungen einen Nachteil: Sie fördern die Bildung von bodennahem Ozon – daher erhebt die Eidgenössische Zollverwaltung EZV auf Stoffe und Produkte, die VOC enthalten, eine sogenannte Lenkungsabgabe.

Mit ihr zahlst Du eine Art Ausgleich dafür, dass Du mit Waren handelst, die indirekt der Umwelt und auch dem Menschen schaden können. Der berühmte Sommersmog kann beispielsweise eine Folge von VOC-Emissionen sein. Es handelt sich bei Lenkungsabgaben also um Umweltabgaben.

Nicht alle VOC sind abgabepflichtig

Welche Stoffe unterliegen nun der Lenkungsabgabe und sind für Dein Business relevant? Wirf einen Blick auf die VOCV (Verordnung über die Lenkungsabgabe auf flüchtigen organischen Verbindungen) des Schweizer Bafu: Dort findest Du im Anhang eine Stoff-Positivliste, die alle Stoffe, Stoffgruppen und Produkte beinhaltet, für die Du die VOC-Abgabe in der Schweiz zahlen musst.

Wie läuft das mit der Erhebung der Lenkungsabgabe?

Grundsätzlich wird die VOC-Lenkungsabgabe bei der Einfuhr in die Schweiz erhoben. Es gibt allerdings verschiedene Modelle dafür, wie sie berechnet wird und wer sie eigentlich bezahlen muss. Um das genauer zu erklären, müssen wir uns kurz mit dem Thema Incoterms beschäftigen.

Incoterms

Incoterms sind bestimmte Handelsklauseln, die den internationalen Handelsverkehr regeln und Liefer- und Zahlungsbedingungen standardisieren. Details wie Leistungsort, Gefahrübergang oder Transportkosten lassen sich über Incoterms definieren – so haben beide Vertragsparteien von vornherein Planungssicherheit.

Das ist deshalb für Dich und Deine Kund:innen wichtig, da Du auch die Zahlung der VOC-Lenkungsabgabe und weiterer Zollkosten über Incoterms regeln kannst.

Typischerweise nutzt Du für den Export in die Schweiz die Incoterms DAP oder DDP. Diese beiden Begriffe wollen wir Dir nachfolgend kurz erklären – eine ausführlichere Erläuterung findest Du in unserem E-Commerce-Blog Incoterms DDP und DAP.

DAP vs. DDP

DAP

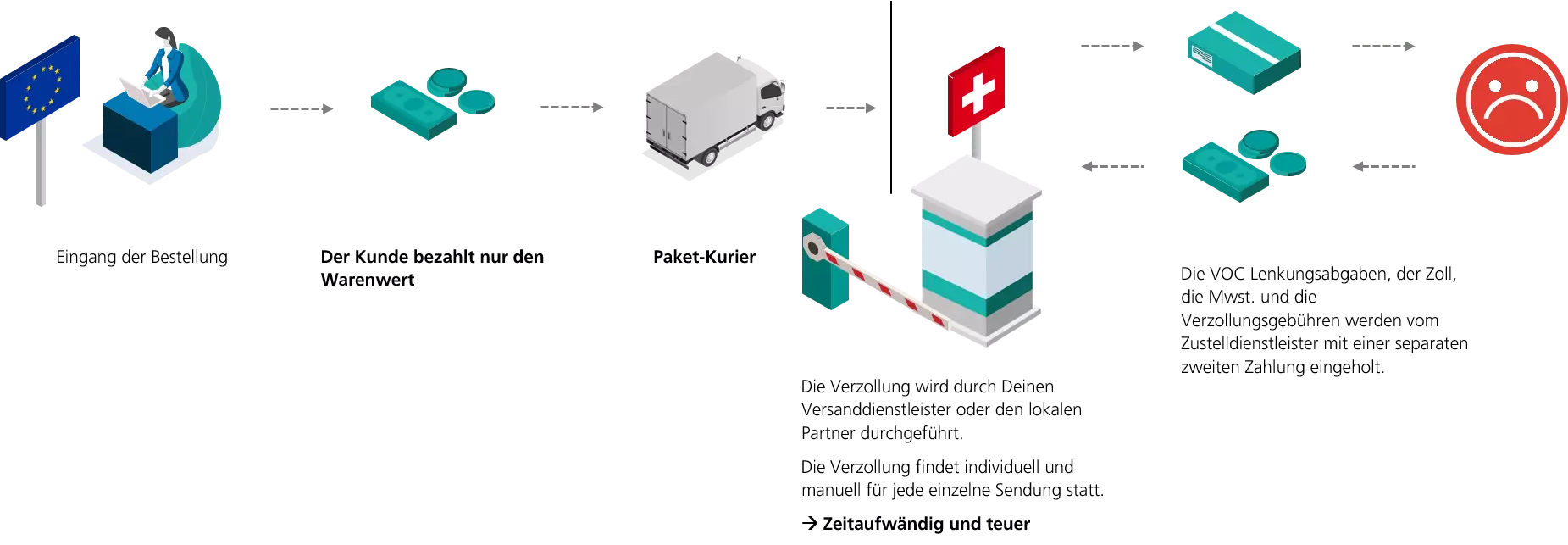

DAP heisst «Delivery at place» und bedeutet nichts anderes, als dass Du zwar für den Transport zuständig bist, alle weiteren Gebühren wie Zoll, Lenkungsabgabe oder Mehrwertsteuer aber auf die Schweizer Kund:innen entfallen. Die müssen die Kund:innen bei Entgegennahme der Sendung oder vorher per Onlineüberweisung zahlen.

Die Verzollung selbst übernehmen der jeweilige Dienstleister oder die Schweizerische Post, die für diese Dienstleistung von Schweizer Shopper:innen entsprechende Gebühren verlangen.

Nachteile von DAP

DAP ist nicht gerade optimal. Klar, als Händler:in sparst Du Dir zusätzliche Kosten – allerdings zu Lasten der Kund:innen, die darüber nur wenig begeistert sein dürften. Denn die Kund:innen bezahlen beim Checkout lediglich den Warenwert plus Versand, werden aber später mit weiteren Zahlungen wie der Lenkungsabgabe und den Verzollungsgebühren konfrontiert.

Schweizer Verbraucher:innen sind erfahrene Shopper:innen im internationalen E-Commerce – sie wissen also, was bei DAP auf sie zukommt und meiden solche Onlineshops mit höherer Wahrscheinlichkeit. Was das für Deine CVR bedeutet? Du kannst es Dir denken: Gut ist das nicht!

DDP

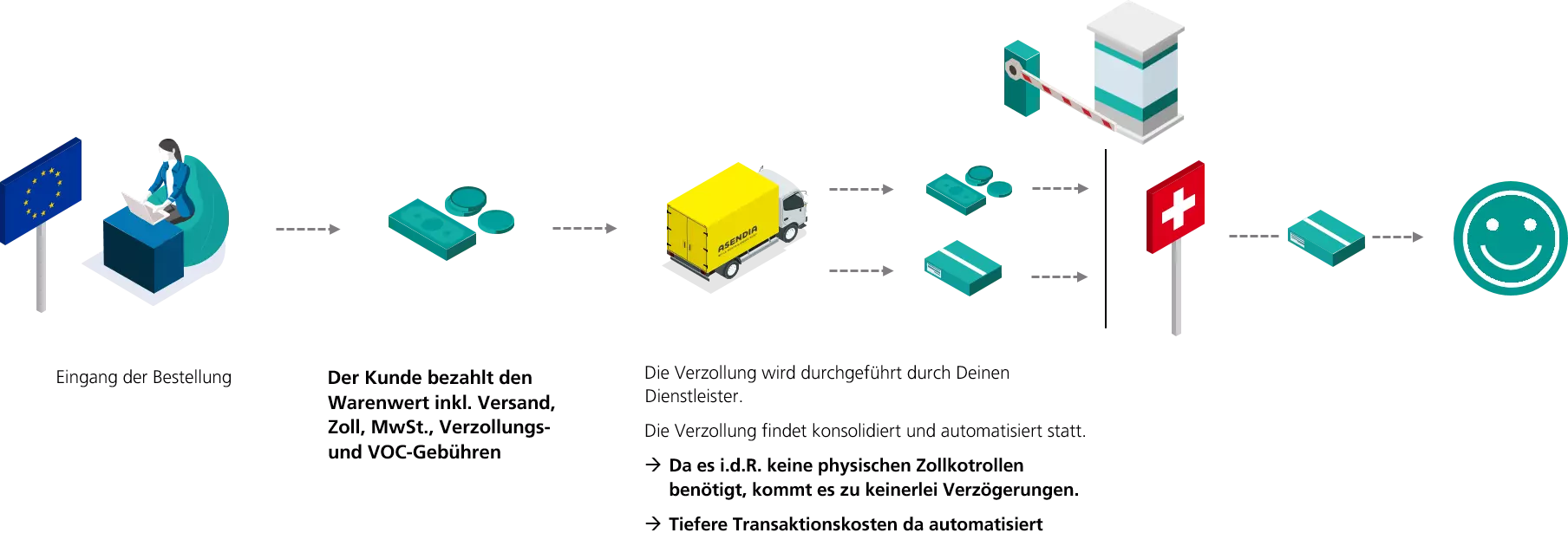

Die Alternative zu DAP heisst DDP – Delivered Duty Paid. Für Dich als Onlinehändler ist DDP die perfekte Lösung, um Waren in die Schweiz zu exportieren.

Zwar übernimmst Du hierbei alle entstehenden Kosten wie VOC-Lenkungsabgabe, Zölle und Steuern selbst, bürdest sie dadurch aber nicht Deinen Kund:innen auf. Sie zahlen den ausgewiesenen Preis inkl. aller Kosten und können sich sicher sein, dass im Nachgang keinerlei Gebühren mehr auf sie zukommen.

Die einzige Ausnahme bilden Sonderabklärungen, die beispielsweise bei der Edelmetallkontrolle durchgeführt werden. Entsprechende Mehraufwände werden den Schweizer Shopper:innen in Rechnung gestellt.

Vorteile von DDP

- keine versteckten Kosten für die Shopper:innen

- Die Ware ist bereits verzollt und kann direkt zugestellt werden

- höhere Conversionrate bei DDP-Service

Natürlich musst Du Dir überlegen, ob Du die Mehrkosten auf Deine Preise aufschlägst oder von Deiner Marge bezahlst. Beides hat seine Vor- und Nachteile, ist aber immer noch besser, als bei Shopper:innen ungeplante Kosten zu verursachen.

Im Vergleich zu DAP pushst Du Deine E-Commerce KPIs mit DDP enorm!

Die Schweizer VOC-Abgabe klingt kompliziert? Buche einen Beratungstermin mit uns und wir helfen Dir, diese Herausforderung zu meistern. Von der Erklärung der VOC-Lenkungsabgabe bis hin zu Incoterms, wir stehen Dir zur Seite. Gemeinsam machen wir Dein E-Commerce-Geschäft in der Schweiz zum Erfolg.

Welche Zollkosten gibt es denn eigentlich?

Die VOC-Abgaben der Schweiz sind nicht die einzigen Zollkosten, die beim Export in dieses schöne Land anfallen können. Hier ist eine Übersicht:

- Mwst.

- Zollabgaben (an die Schweizer Zollbehörde)

- Zollzusatzgebühren (beispielsweise für Lebensmittel und Edelmetalle)Zölle:

- Verzollungsgebühren (für die Durchführung der Verzollung durch den Dienstleister)

- Weitere Abgaben:

- VOC-Lenkungsabgaben

- Spezialsteuern (für Tabakwaren oder Alkohol)

Wie kann ich als E-Commerce Unternehmen mit der VOC-Abgabe in der Schweiz umgehen?

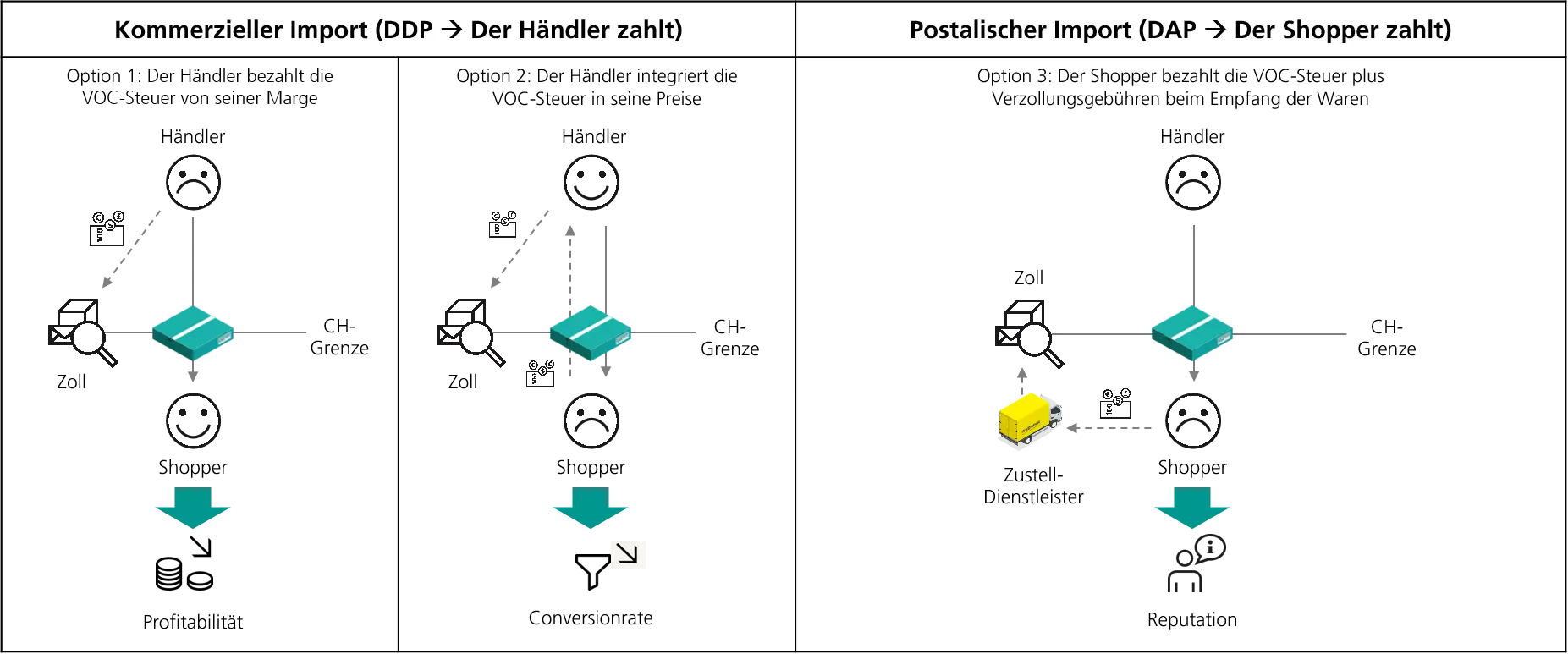

Wie gehst Du nun mit der VOC-Lenkungsabgabe um? Selbst zahlen – und wenn ja, von Deiner Marge? Oder lieber auf den Verkaufspreis draufschlagen? Wir stellen Dir 3 Optionen und ihre Konsequenzen für Dein Business vor.

Option 1: Du bezahlst die VOC-Steuer von Deiner Marge (DDP)

Hier bist Du für alle anfallenden Kosten verantwortlich und führst Mehrwertsteuer, Verzollungsgebühren, Zollabgaben und auch die Lenkungsabgaben ab.

Deine Schweizer Kund:innen erhalten ihre Ware an der Haustür und müssen keine weiteren Kosten fürchten.

Die VOC-Lenkungsabgabe bezahlst Du von Deiner Marge, was den Checkoutpreis für die Kund:innen verringert, Deinen Profit allerdings auch. Dafür steigt Deine CVR signifikant an.

Option 2: Du integrierst die VOC-Abgabe in Deine Preise (DDP)

Ähnlich wie Option 1, nur dass Du die voraussichtlichen VOC-Abgaben auf Deine Checkoutpreise aufschlägst. Damit erhöhst Du zwar Deine Profitabilität, andererseits aber auch den Preis für die Kund:innen – Deine Conversions dürften durch diese Vorgehensweise also eher sinken.

Zudem müsstest Du im Backend berechnen können, wie hoch die anfallenden VOC-Kosten ausfallen werden oder alternativ eine Pauschale für sie ansetzen.

Option 3: Die Shopper:innen bezahlen die VOC-Steuer plus Verzollungsgebühren beim Empfang der Waren (DAP)

Dein einziger Vorteil bei dieser Variante: Du musst Dich um nichts kümmern und sparst zusätzliche Kosten ein. Das allerdings zu Lasten einer guten Customer Journey und Deiner Reputation.

Denn im Grunde wälzt Du hier alle anfallenden Kosten auf die Schweizer Shopper:innen ab. Der muss nicht nur mindestens eine weitere Zahlung leisten, sondern sein Paket im Zweifel auch noch beim Zoll abholen – bereite Deinen Kundenservice schonmal auf verärgerte Anrufer vor.

Die Schweizer:innen haben zudem reichlich Erfahrung mit Cross Border Shopping und Zoll. Die Schweizer Shopper:innen werden also einen genauen Blick auf Deine Lieferbedingungen werfen, bevor er sich zum Kauf entscheidet. Entdeckt er hier mögliche Zusatzkosten, kaufen sie wahrscheinlich lieber bei der Konkurrenz.

Wie werden die Zölle in der Schweiz berechnet?

Eine wichtige Information vorweg: die Industriezölle wurden in der Schweiz per 1.1.2024 abgeschafft. Bei einer DDP-Verzollungslösung müssen nichtsdestotrotz alle relevanten Verzollungsdaten wie beispielsweise das Brutto- und Nettogewicht einer Sendung per Schnittstelle übermittelt werden.

Alles zu den Schweizer Zollbestimmungen findest Du in unserem Guide.

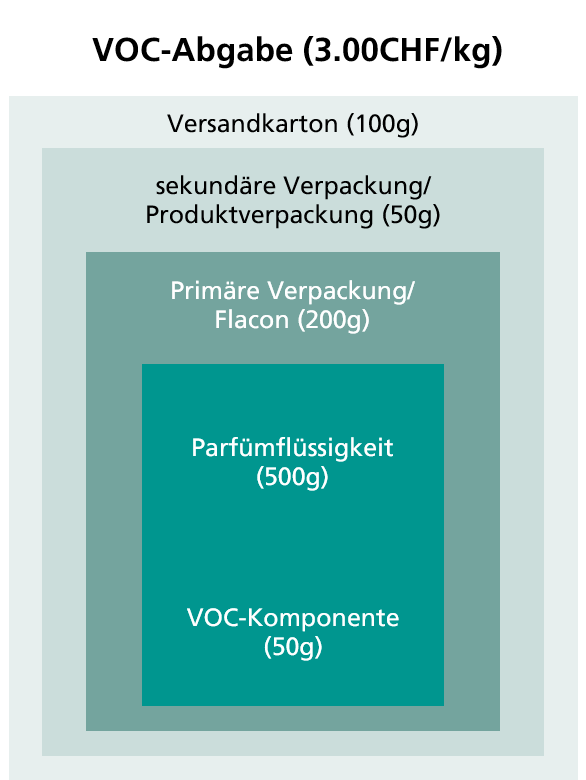

Die VOC-Abgabe in der Schweiz beträgt CHF 3.00/kg. Hier ist es enorm wichtig, dem Zoll das genaue VOC-Gewicht einer Sendung zu übermitteln – denn sonst zieht dieser einfach das Gesamtgewicht des Paketes zur Erhebung der VOC-Lenkungsabgabe heran. Und zwar im Gegensatz zur Zollabgabe inklusive Versandkarton!

Wie kann ich die VOC-Abgabe berechnen?

Hier ein Beispiel:

Das folgende Bild zeigt das Beispiel eines Parfums und seiner verschiedenen Verpackungen. Daran erkennst Du deutlich den Unterschied zwischen den beiden Berechnungsarten: Wird lediglich der genaue VOC-Anteil für die Berechnung herangezogen, ergibt sich eine VOC-Abgabe von gerade einmal CHF 0.15 (0,05 kg × CHF 3.00).

Wird dagegen das genaue VOC-Gewicht nicht übermittelt, berechnet der Schweizer Zoll die VOC-Abgabe anhand des Bruttogewichts des gesamten Paketes. In diesem Fall sind das statt 50 Gramm für den VOC-Anteil gleich 900 Gramm für Parfum, VOC-Komponente und alle Verpackungen. Dadurch steigt die VOC-Steuer auf (0,9 kg × CHF 3.00) CHF 2.70.

Einzelverzollung vs. Sammelverzollung

Als E-Commerce-Händler:in hast Du die Möglichkeit, Deine Sendungen einzeln oder als Sammelverzollung zu verzollen.

Je nach dem was für eine Sendungsstruktur Deine Bestellungen aufweisen, eignet sich eine Einzel- oder Sammelverzollung eher. Gerade bei vielen unterschiedlichen Zolltarifnummern pro Versand kann eine Sammelverzollung kostenintensiv sein. Bedenke auch, dass bei einer Zollrevision alle Sendungen blockiert werden. Dieser Umstand kannst Du mit einer Einzelverzollung bequem umgehen.

Du willst mehr dazu wissen? Dann wirf einen Blick auf unseren Blog zur Zolloptimierung beim Export in die Schweiz.

Wie kann die Schweizerische Post Dir helfen?

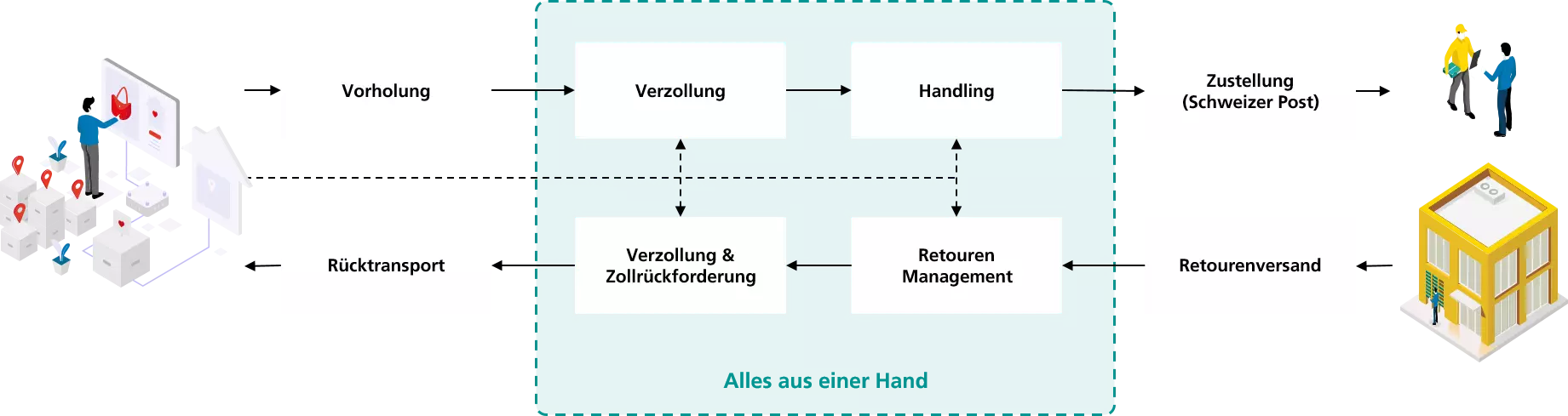

Mit «SmartGate Flex», unserer All-in-one-Lösung für E-Commerce-Händler:innen. Mit der reduzierst Du Deine VOC-Kosten, verzollst Deine Waren vollautomatisiert und profitierst von fast 4’000 Drop-off Points für etwaige Retouren.

Du schickst uns einfach alle relevanten Daten samt der VOC-Gewichtsangaben und wir erledigen den Rest! Das Ergebnis? Eine perfekte Customer Journey, zufriedene Kund:innen und eine bessere CVR für Dich!

Die Vorteile von «SmartGate Flex» im Überblick:

- kostenoptimierte Zustellung

- automatisierte Verzollungen über die gesamte Cross-Border-E-Commerce- Kette inkl. Retouren (Ausfuhr EU, Einfuhr CH, Ausfuhr CH, Einfuhr EU)

- keine Verzögerungen an der Grenze

- 48–72 Stunden End-to-End Versand von der EU in die Schweiz

- keine weiteren Zahlungen an der Haustür dank DDP

- 3’903 Drop-off Points für Retouren in CH

- automatisierte Rückverzollung und Rücktransport

- Rückwarenkonformer Retourenverzollungsprozess-es fallen keine erneuten Zollzahlungen an

Alles aus einer Hand

Bei der Cross Border E-Commerce Logistik und dem Retourenmanagement dreht sich alles um Daten. Gerade beim Zoll entfallen die physischen Zollkontrollen, solange alle erforderlichen Daten korrekt übermittelt werden.

Das betrifft natürlich auch die Produkte, für die Du die VOC-Abgabe bezahlen musst. Wenn Du diese Daten nun über einen Dienstleister bündelst, kann dieser gleich alles aus einer Hand erledigen: Verzollung, Handling, Retourenmanagement und auch eine mögliche Rückerstattung von Zöllen.

Dazu kommen noch einige weitere Vorteile:

- Da alles über denselben Dienstleister erledigt wird, brauchst Du nur noch eine Integration – das erhöht zudem die Datensicherheit.

- Nur eine Kontaktperson für alle Vorgänge.

- Nutze die Vorholung des Hintransports für den Rücktransport der Retouren.

Du möchtest minimale Zollkosten und die perfekte Customer Journey für Deine Schweizer Kund:innen? Worauf wartest Du dann noch?

Individuelle Lösungen für einzigartige Bedürfnisse

Mit der persönlichen Beratung zum optimalen Versand- und Logistiksetup

Bei der Schweizerischen Post verstehen wir, dass jeder Markt seine eigenen, einzigartigen Herausforderungen hat. Deshalb sind wir hier, um Dich beim Export in die Schweiz oder beim Export aus der Schweiz zu unterstützen. Mit unserer umfassenden Erfahrung und unserem massgeschneiderten Ansatz finden wir gemeinsam die optimale Lösung für Dein Versand- und Logistik-Setup.

Warum einen Beratungstermin bei uns buchen?

-

Massgeschneiderte Lösungen

-

Umfassende Expertise

-

Einfacher Prozess

-

Vertrauenswürdiger Partner

Customised solutions for unique needs

Personalised advice for the optimal shipping and logistics setup

At Swiss Post, we understand that every market has its own unique challenges. That's why we're here to help you export to or from Switzerland. With our extensive experience and customised approach, together we will find the optimal solution for your shipping and logistics setup.

Why book a consultation with us?

- Customised solutions

- Comprehensive expertise

- Simple process

- Trusted partner

Des solutions personnalisées pour des besoins uniques

Un conseil personnalisé pour une configuration optimale de l'expédition et de la logistique

A la Poste Suisse, nous comprenons que chaque marché a ses propres défis uniques. C'est pourquoi nous sommes là pour vous aider à exporter vers la Suisse ou à exporter depuis la Suisse. Grâce à notre vaste expérience et à notre approche sur mesure, nous trouverons ensemble la solution optimale pour votre configuration d'expédition et de logistique.

Pourquoi réserver un rendez-vous de conseil avec nous ?

- Des solutions sur mesure

- Une expertise complète

- Processus simple

- Un partenaire de confiance

Soluzioni personalizzate per esigenze uniche

Consulenza personalizzata per l'impostazione ottimale della spedizione e della logistica

Noi della Posta Svizzera sappiamo che ogni mercato ha le sue sfide uniche. Ecco perché siamo qui per aiutarla ad esportare da o verso la Svizzera. Grazie alla nostra vasta esperienza e all'approccio personalizzato, insieme troveremo la soluzione ottimale per il suo setup di spedizione e logistica.

Perché prenotare una consulenza con noi?

- Soluzioni personalizzate

- Competenza completa

- Processo semplice

- Partner affidabile