- Blog

- Limites d'exonération de la TVA à l'importation

Innovation

L’incidence, sur votre e-commerce, des limites d’exemption de la TVA à l’importation

Les produits expédiés à l’étranger sont soumis à la TVA appliquée à l’e-commerce. Nous vous expliquons comment exempter vos clients de frais désagréables et vous présentons les règles en vigueur dans les différents pays.

Un marché sera plus ou moins ouvert à l’e-commerce transfrontalier, en fonction des facteurs les plus divers, les dispositions en matière d’importation en vigueur dans le pays cible y jouant un rôle de premier plan. À quelle TVA faut-il vous attendre si vous décidez d’exporter?

L’importance de la valeur de commande

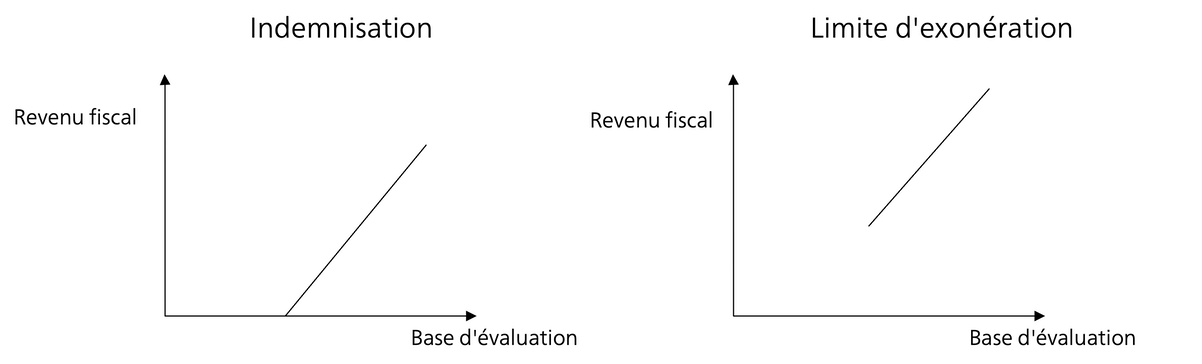

La plupart des pays appliquent un seuil de minimis pour l’assujettissement à l’impôt sur les importations: il s’agit d’un montant tellement faible que la TVA ne s’applique pas, autrement dit, une limite d’exemption de TVA.

Ces limites d’exemption de la TVA sont cruciales pour les exportations. Si vous connaissez celle qui est appliquée par le pays que vous ciblez, vous pourrez économiser beaucoup d’argent en optant pour le bon dédouanement.

Les seuils de minimis existent pour la TVA, mais aussi pour les droits de douane. À des fins de simplicité, ce blog ne se consacre toutefois qu’à l’impôt sur les importations.

À qui profitent des limites d’exemption élevées?

En règle générale:

- Les petites entreprises et les maisons étrangères de vente par correspondance préfèrent que les limites d’exemption de la TVA soient élevées, ce qui bénéficie principalement à ceux qui exportent des marchandises moins chères car ils auront moins de frais et de paperasserie, sans compter que leurs envois subiront moins de retards à la douane. La gestion des retours s’en trouvera elle aussi facilitée. Pour en savoir plus sur le processus des retours, lisez le blog que nous consacrons à ce sujet.

- Les fabricants nationaux préfèrent quant à eux que les limites d’exemption soient basses, car si celles-ci sont élevées, les vendeurs étrangers en tirent un avantage considérable. La valeur de la marchandise n’a en effet aucune incidence pour les entreprises nationales. Ils paient toujours la TVA dès le premier franc ou le premier euro.

- Au bout de la chaîne, les limites d’exemption élevées ont la faveur du consommateur, bien sûr, puisque ses achats transfrontaliers sont alors plus avantageux. De plus, des limites d’exemption élevées favorisent la concurrence et, partant, un choix plus vaste et des prix plus bas.

L’incidence de la limite d’exemption de la TVA sur la satisfaction de vos clients

Les importateurs profiteront de limites d’exemption élevées pour d’autres raisons également.

Les potentiels d’économie ne portent pas que sur la TVA. Des droits de douane et des impôts sur les importations sont en effet appliqués au destinataire lors du dédouanement dans le cadre du mode d’expédition dit DAP.

Si vous ne connaissez pas encore la différence entre DAP et DDP, sachez qu’il s’agit d’Incoterms correspondant à deux modes de dédouanement différents. Vous pouvez consulter notre article sur le sujet ici.

La solution simple pour ne pas mécontenter vos clients

Globalement, on peut dire que les envois DAP sont source de mécontentement pour les clients, ceux-ci devant payer la TVA et les taxes douanières au facteur, lors de la réception de leurs envois. Si en plus les clients ne sont pas chez eux, leur envoi subit souvent de pénibles retards de livraison.

Les clients sont déjà suffisamment agacés de devoir assumer les frais de dédouanement en plus de la TVA, éventuellement sans avoir été informés préalablement par la boutique en ligne, ce qui suscite souvent leur incompréhension et leur mécontentement.

Ces frais ne s’appliquent cependant pas si la valeur du produit est en deçà de la limite d’exemption de la TVA. Le client ne sera pas agacé et réitèrera peut-être ses achats dans votre boutique en ligne. L’envoi DAP est donc de mise pour tous ceux qui vendent des marchandises peu chères. Si aucune taxe n’est exigée, les envois passent plus rapidement la douane, ce qui constitue un avantage supplémentaire.

- Conseil de pro:

Dans le cas d’un envoi DAP, vous offrirez à vos clients un service de première classe en complétant les informations de commande d’explications sur la limite d’exemption de la TVA appliquée dans le pays concerné.

Le calcul des coûts complets peut s’avérer compliqué puisqu’il faut parfois s’acquitter de droits de douane en plus de la TVA. Il existe à cet effet les calculateurs les plus divers, dits calculateurs du Total Landed Cost.

Proposer la solution la plus avantageuse

Comme déjà évoqué, l’envoi DAP n’est pas la seule solution: si vous optez pour l’envoi DDP, vous vous chargerez vous-même de toutes les formalités, en ayant bien sûr la possibilité de reporter les frais sur le client final. Généralement, les clients sont plus satisfaits avec ce mode d’expédition, car ils n’ont pas de surprise concernant les coûts.

Vous pourrez évaluer les coûts d’un dédouanement DDP en utilisant notre Optimizer 4.0.

Vous pouvez vous poser les questions ci-dessous pour savoir si les limites d’exemption vous seront profitables:

- À quelle valeur la limite d’exemption de la TVA se rapporte-t-elle?

- Quel est le montant des limites d’exemption sur le marché que vous ciblez?

- Des exceptions existent-elles pour certains produits?

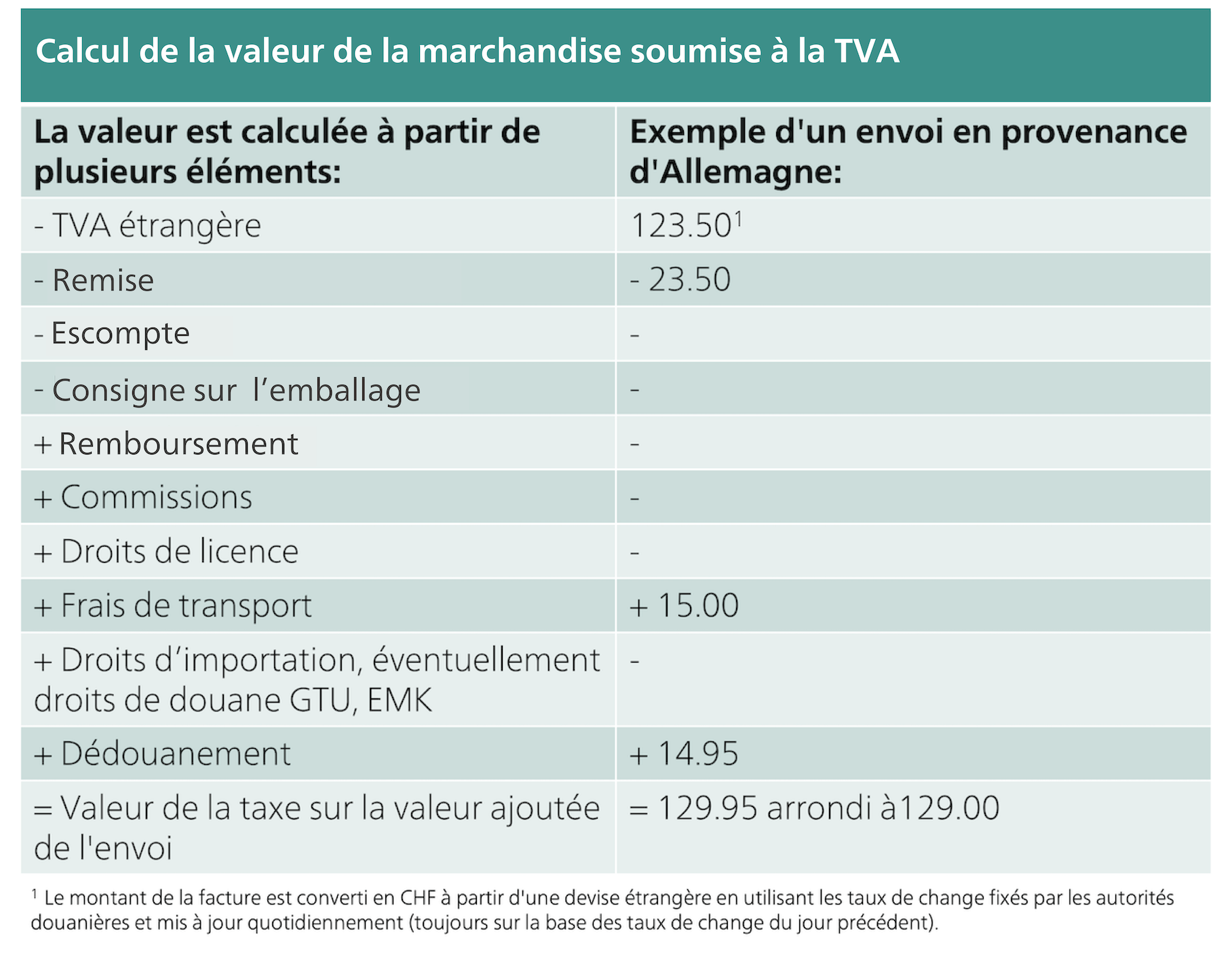

Le montant de la TVA dépend de la valeur de vos marchandises. La valeur de la marchandise ne correspond pas uniquement au prix de vente du produit. Elle se calcule comme suit pour les envois à destination de la Suisse.

Comme vous pouvez le constater, le montant de la TVA à payer tient compte de la valeur du produit, mais aussi des frais de dédouanement, des taxes à l’importation et des frais de transport.

Situation en Suisse

Étant donné que les dispositions en matière d’importation divergent d’un pays à l’autre, nous commençons tout d’abord par la Suisse et aborderons l’UE plus tard. La législation changeant souvent, les indications suivantes sont sans garantie.

La TVA ne s’applique pas en Suisse si le montant calculé est inférieur à CHF 5.− par déclaration en douane. Le même principe vaut pour les taxes douanières, dès lors que leur montant est inférieur à CHF 5.−, à ceci près qu’elles sont calculées en fonction du poids brut et non de la valeur de la marchandise.

Attention: jusqu’ici, nous avons toujours utilisé le terme «limite d’exemption», alors que, au sens strict, il s’agit d’un montant exonéré parce qu’il est très faible. Si la limite des CHF 5.− est dépassée, toutes les taxes sont dues.

Deux taux de TVA s’appliquent en Suisse pour les envois à l’importation:

- 7,7% (pour la plupart des biens)

- 2,5% (pour certains biens d’usage quotidien comme les livres)

Dans le cas d’un montant exonéré de CHF 5.−, la valeur plafond de la marchandise sera de CHF 65.− (pour un taux à 7,7%) ou de CHF 200.− (pour un taux à 2,5%) pour l’exonération de TVA.

Veuillez tenir compte du fait qu’une nouvelle réglementation des ventes par correspondance s’applique depuis l’entrée en vigueur de la révision partielle de la loi sur la TVA (01.01.2019).

Désormais, les maisons de vente par correspondance réalisant en Suisse un chiffre d’affaires annuel supérieur ou égal à CHF 100 000.− provenant de petits envois (petites marchandises de faible valeur auxquelles la limite d’exemption de la TVA s’applique) doivent s’enregistrer en Suisse et sont assujetties à la TVA. Pour de plus amples informations, rendez-vous sur le site de la Poste, à l’adresse: Réglementation des ventes par correspondance Suisse.

Vous souhaitez livrer en Suisse, mais vous n'avez pas encore tous les éléments en main? Notre rapport sur le commerce électronique en Suisse vous fournit les informations dont vous avez besoin.

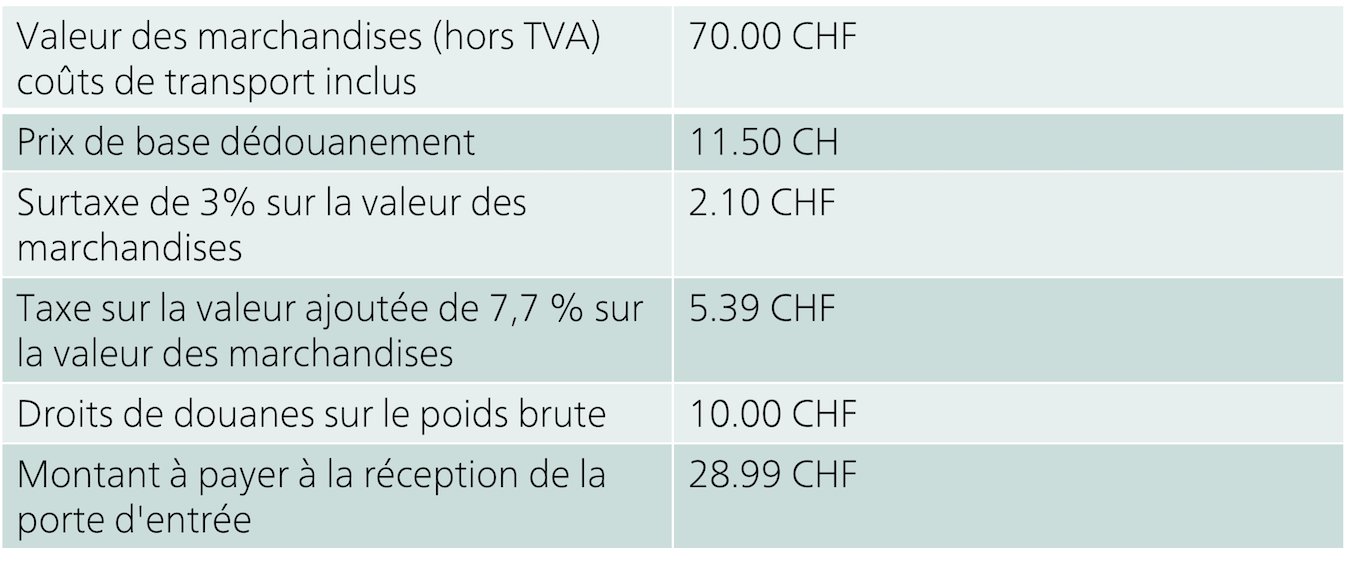

Si, par exemple, un client commande des vêtements en Allemagne pour un montant de CHF 70.− (prix d’achat + frais de transport), les coûts seront les suivants:

Vous trouverez sur cette page consacrée aux frais de dédouanement tous les frais inclus dans le dédouanement postal en Suisse.

Le prix de base du dédouanement varie

En Suisse, le prix de base du dédouanement varie selon le pays d’origine. Les biens en provenance d’Italie, de France, d’Autriche et d’Allemagne sont dédouanés au prix plus avantageux de CHF 11,50, le dédouanement coûtant CHF 16.− pour tous les autres pays.

Vous pouvez voir dans le tableau plus haut que la taxe à payer n’est que de CHF 5,39, tandis que le prix du traitement s’élève à CHF 13,60 (CHF 11,50 + CHF 2,10). Généralement, le client est mécontent s’il doit payer ces frais auxquels il ne s’attendait pas. Il est donc recommandé de choisir l’expédition DDP pour cette valeur de marchandise ou tout au moins d’informer préalablement le client, sachant que des droits de douane s’appliquent encore sur le poids brut.

L’importation par dédouanement individuel de la Poste procure aux maisons de vente par correspondance des avantages en termes de coûts. Si vous êtes intéressé, utilisez l’Optimizer 4.0 pour en savoir plus sur la solution optimale pour vos exportations.

Limite d’exemption de TVA dans le commerce en ligne avec l’UE et réforme fiscale

Les droits de douane et impôts sur les importations ne s’appliquent pas au sein de l’UE, ce qui n’est pas le cas, en revanche, pour les exportations dans l’UE depuis des pays tiers comme la Suisse.

Toutes les importations extracommunautaires doivent passer la douane, les droits de douane n’étant cependant calculés qu’à partir d’un montant de EUR 150.−. Il existe également dans l’e-commerce une limite d’exemption pour la TVA, fixée à EUR 22.− (à CHF 10.− dans certains États). Dans ce cas de figure courant du dédouanement DAP, le destinataire règle les frais et les droits dès lors que la limite d’exemption de TVA ou de droits de douane ne s’applique pas à sa commande.

.png?width=1200&name=Limite%20dexemption%20(1).png)

Facturation de la TVA d’e-commerce au sein de l’UE

Les dispositions ci-dessous s’appliquent actuellement.

UE-UE

Les entreprises de l’UE exportant dans d’autres pays de l’UE peuvent expédier des marchandises jusqu’à un certain seuil sans enregistrement à la TVA. Dans ce cas, vous devez régler la TVA d’e-commerce dans votre pays.

Si le seuil de livraison est dépassé, l’entreprise doit s’enregistrer à la TVA dans le pays où elle exporte.

Exemple: une entreprise allemande expédie à des particuliers en Autriche des marchandises d’une valeur de EUR 20 000.−. Les chiffres d’affaires sont calculés sur la base de la TVA allemande et aucun enregistrement fiscal en Autriche n’est nécessaire.

Le dédouanement dans l’UE

Hors UE - UE

Il existe une astuce simple pour ne pas être assujetti à la TVA sur l’e-commerce lorsque vous expédiez un produit dans un pays de l’UE: l’enregistrement fiscal dans le pays de transit, c’est-à-dire là où la première frontière de l’UE est franchie.

Cet enregistrement permet d’expédier les colis depuis le pays de transit dans le reste de l’UE dans le cadre d’une livraison intracommunautaire. Aucun enregistrement n’est nécessaire dans un autre pays dès lors que le seuil de livraison n’est pas dépassé. Celui-ci, calculé par année, se situe entre EUR 35 000.− et 100 000.−, sachant toutefois que cette règlementation ne s’applique qu’aux envois B2C.

Les liquidités sont le principal avantage de cette solution. Comme la taxe à l’achat ne doit être payée qu’ultérieurement, la solvabilité n’est un problème à aucun moment.

La tête commence à vous tourner avec toutes ces dispositions légales? Nous vous proposons notre aide dans le cadre d’un entretien de conseil gratuit.

La réforme fiscale de l’UE et ses implications

La réforme de la TVA est entrée en vigueur dans l’UE le 1er juillet 2021. Nous vous présentons ses implications pour vous.

Les valeurs seuils (présentées plus haut) des différents pays sont supprimées, une valeur uniforme de EUR 10 000.− étant désormais appliquée par année. En deçà de ce montant, vous pouvez donc expédier vos produits dans les pays de l’UE sans enregistrement fiscal.

Important: la valeur seuil unique ne vaut pas par pays, mais pour toute l’UE! Si vous la dépassez, vous devez vous enregistrer au One Stop Shop (OSS) du pays concerné (où vous exercez votre activité). Vous ajoutez à vos commandes la TVA en vigueur dans le pays de destination et vous vous acquittez des totaux de TVA mensuellement/trimestriellement auprès de l’autorité fiscale OSS du pays concerné. La TVA est alors transférée dans le pays dans lequel votre livraison est expédiée.

Du fait de cette réforme, les commerçants en ligne suisses ne peuvent plus s’enregistrer uniquement dans un pays de l’UE. Depuis le 1er juillet, il faut s’enregistrer dans tous les pays de l’UE et les limites d’exemption de la TVA disparaissent.

De prime abord, il ne s’agit pas d’une bonne nouvelle. Mais il existe une solution: les commerçants en ligne suisses peuvent participer à l’Import One Stop Shop (IOSS).

Vous trouverez toutes les informations importantes sur ce sujet ici.

L’exception norvégienne

La Norvège n’est pas membre de l’UE, mais de l’AELE, qui a elle aussi modifié son dispositif de TVA.

Jusqu’à présent, les importations inférieures à un montant de 350 couronnes norvégiennes (environ CHF 35.−) n’étaient pas soumises à la TVA, à l’impôt sur la consommation et aux taxes douanières. Or, cette exemption a été entièrement supprimée, elle ne s’applique plus.

Pour continuer d’expédier en Norvège des marchandises de faible valeur, il est possible d’appliquer la procédure VOEC, qui permet de s’enregistrer en Norvège et d’y régler la TVA. Mais la valeur de la marchandise ne doit pas être supérieure à 3000 couronnes norvégiennes (environ CHF 300.−).

Sans enregistrement, les biens seront dédouanés à la frontière selon la procédure habituelle, sachant qu’une taxe pour le dédouanement s’y ajoute, ce qui peut retarder la livraison.

Pour de plus amples informations, consultez le site Internet de l'administration fiscale norvégienne.

Quelles limites d’exemption sont appliquées dans quels pays?

Le tableau ci-dessous vous propose un aperçu des principales limites d’exemption de la TVA pour les pays hors UE.

.png?width=1200&name=Limite%20dexemption%20(3).png)

Si vous envisagez d’expédier des envois transfrontaliers sans savoir quelle solution sera la plus appropriée pour vous, prenez un rendez-vous de conseil.

.png?width=1200&name=Seuil%20de%20livraison%20(2).png)