- Risorsa

- IOSS e OSS

OSS e IOSS – Registrazione IVA UE per l'e-commerce svizzero

Il cross-border e-commerce sta attraversando un boom continuo, con una crescita straordinaria. Non è stato mai così facile raggiungere e consegnare merci a consumatrici e consumatori di altri paesi.

L’e-commerce internazionale non è però solo questione di IT, logistica e marketing, tocca infatti anche temi molto meno accattivanti, come le tasse. Ma bisogna fare quel c’è da fare. L’aiutiamo noi, presentandole i due nuovi sistemi IOSS e OSS. IOSS è l’acronimo di Import One Stop Shop, mentre OSS sta per One Stop Shop.

IOSS e OSS: di che cosa si tratta?

Dal 1º luglio 2021 è in atto una grande trasformazione sul tema IVA, che interessa le ditte di vendita per corrispondenza B2C che operano con o nell’UE. Il cosiddetto VAT e-commerce package è una novità del sistema IVA europeo con cui Bruxelles persegue tre obiettivi principali:

- agevolazione del commercio transfrontaliero attraverso la semplificazione del calcolo dell’IVA

- lotta alle truffe sull’IVA

- garanzia di una concorrenza leale per le aziende dell’UE. Ciò significa abbattere la soglia di EUR 22.– per l’importazione di invii di piccole dimensioni da paesi terzi.

Ha in programma di vendere all’estero? Allora dia un’occhiata al nostro blog sulla localizzazione del cross-border e-commerce. Le suggeriamo a cosa deve prestare attenzione nelle esportazioni.

La nuova soluzione di fatturazione dell’IVA per la Svizzera come paese terzo dell’UE si chiama IOSS

Dal 1º luglio 2021 l’UE propone una soluzione IVA per i commercianti al di fuori dell’UE che vendono prodotti alla clientela dell’UE. Il suo nome è IOSS. IOSS è l’acronimo di Import One Stop Shop. Al pari dell’OSS serve a calcolare facilmente gli introiti da IVA. L’uso del numero IVA IOSS è facoltativo.

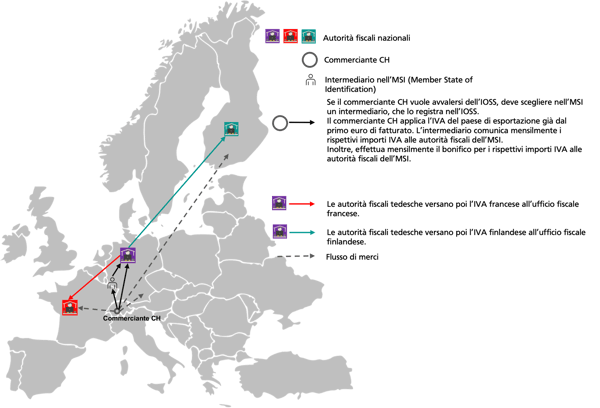

Ecco come funziona l’IOSS: per prima cosa un commerciante svizzero deve registrarsi. La registrazione non può essere effettuata autonomamente, ma c’è bisogno di un intermediario residente nel MSI (Member State of Identification) − una sorta di rappresentante fiscale. Quest’ultimo registra il commerciante svizzero presso l’Import One Stop Shop ed è responsabile della fatturazione e del pagamento mensile dell’IVA europea.

Indicare le aliquote IVA sul proprio shop online

Analogamente ai commercianti dell’UE, anche i commercianti online svizzeri devono comunicare nel proprio shop online le rispettive aliquote IVA del paese di destinazione: l’IVA tedesca per invii di merci destinate in Germania, l’IVA francese per quelle destinate in Francia ecc.

I commercianti online svizzeri non comunicano e trasferiscono tuttavia gli importi dell’imposta sul valore aggiunto mensilmente alle autorità fiscali svizzere, bensì a quelle del MSI (intermediario).

I commercianti svizzeri comunicano mensilmente tutti gli importi IVA realizzati nell’UE al proprio intermediario UE, che garantisce lo svolgimento ed è responsabile della fatturazione dell’IVA e del relativo pagamento.

Vuoi spedire la tua merce all’estero? In tal caso potrebbe interessarti il nostro articolo sul commercio online transfrontaliero.

L’IOSS non prevede una soglia di fatturato

Esiste una notevole differenza rispetto all’OSS (One Stop Shop): con I’IOSS (Import One Stop Shop) i commercianti svizzeri non possono beneficiare della soglia di fatturato di EUR 10'000.–, ma devono riportare sul proprio shop online le aliquote IVA specifiche di ogni paese e hanno l’obbligo di comunicarle fin dal primo euro di fatturato.

A essere rilevante è il limite di valore della merce

Un’altra differenza sostanziale dell’Import One Stop Shop rispetto all’OSS consiste nel limite di valore della merce di EUR 150.–. I commercianti svizzeri possono registrare nell’IOSS, e quindi spedire, unicamente invii con un valore intrinseco della merce (ovvero il valore della merce dedotta l’IVA e i costi di trasporto, che devono essere indicati separatamente) di max EUR 150.–. Gli invii che superano tale valore non possono essere spediti tramite Import One Stop Shop, ma richiedono un’altra soluzione DDP. La base per il limite di valore della merce è il valore della merce al check-out dell’ordine.

IOSS è pertanto, per i commercianti che spediscono merce del valore inferiore a EUR 150.–, la soluzione ideale. È sufficiente una semplice registrazione per l’Import One Stop Shop per spedire merci per posta in ogni paese dell’UE senza che le e i clienti debbano pagare dazi e imposte al momento della ricezione. La clientela fa cioè acquisti DDP senza dover pagare dazi d’importazione al suo domicilio. Purtroppo alcuni paesi possono prevedere eccezioni, per cui al momento della consegna viene addebitata al destinatario una commissione per il trattamento, nonostante il numero IVA IOSS. Informati in anticipo presso il tuo fornitore sulle commissioni IOSS in vigore.

Qui puoi calcolare il tuo potenziale di risparmio.

Vuole avviare la sua attività di esportazione? Allora ottenga ulteriori informazioni importanti sull'avvio della sua attività di esportazione.

Lo IOSS in breve

-

Solo per invii BtoC (clienti privati)

-

Solo per il valore della merce intrinseco fino a EUr 150.– (escl. IVA e costi di imballaggio e spedizione)

-

Solo per gli stati membri dell’UE la merce deve essere spedita dalla Svizzera

-

La merce contenuta non può essere soggetta ad accisa (ad es. alcolici, tabacco, medicinali, caffè ecc.).

-

Rimane in vigore il limite di EUR 150.– di franchigia sulla merce.

-

Il commerciante svizzero deve registrarsi sul portale IOSS. La registrazione non può essere effettuata autonomamente, ma c’è bisogno di un intermediario residente nel MSI (Member State of Identification), una sorta di rappresentante fiscale. L’intermediario IOSS è disponibile in rete.

-

Se spedisci la merce tramite un marketplace / una piattaforma, la piattaforma ti registra e ti comunica il numero IOSS.

-

Le commissioni per il trattamento e la provvigione di presentazione decadono. Purtroppo è possibile che alcuni paesi dell’UE (nessuno tra le principali destinazioni per l’esportazione dell’UE) applichino una commissione di trattamento al destinatario.

-

È possibile spedire regali o campioni di merce specificandone il valore e d’intesa con l’intermediario.

Lo IOSS in breve

-

Solo per invii BtoC (clienti privati)

-

Solo per il valore della merce intrinseco fino a EUr 150.– (escl. IVA e costi di imballaggio e spedizione)

-

Solo per gli stati membri dell’UE la merce deve essere spedita dalla Svizzera

-

La merce contenuta non può essere soggetta ad accisa (ad es. alcolici, tabacco, medicinali, caffè ecc.).

-

Rimane in vigore il limite di EUR 150.– di franchigia sulla merce.

-

Il commerciante svizzero deve registrarsi sul portale IOSS. La registrazione non può essere effettuata autonomamente, ma c’è bisogno di un intermediario residente nel MSI (Member State of Identification), una sorta di rappresentante fiscale. L’intermediario IOSS è disponibile in rete.

-

Se spedisci la merce tramite un marketplace / una piattaforma, la piattaforma ti registra e ti comunica il numero IOSS.

-

Le commissioni per il trattamento e la provvigione di presentazione decadono. Purtroppo è possibile che alcuni paesi dell’UE (nessuno tra le principali destinazioni per l’esportazione dell’UE) applichino una commissione di trattamento al destinatario.

-

È possibile spedire regali o campioni di merce specificandone il valore e d’intesa con l’intermediario.

OSS, la nuova soluzione di fatturazione IVA per le aziende con sede nell’UE

Dal 1º luglio 2023 l’OSS è stato introdotto dall’UE per l’UE. OSS, acronimo di One Stop Shop, è stato concepito per chi opera nell’e-commerce, ha sede nell’UE e spedisce merci a clienti privati da un paese dell’UE a un altro paese dell’UE.

Come operatore svizzero dell’e-commerce puoi beneficiare solo limitatamente della soluzione OSS: passando per un magazzino nell’UE con tanto di registrazioni e disposizioni di legge da rispettare oppure, ad esempio, tramite una soluzione di importazione.

Se sei un operatore svizzero di e-commerce e vuoi beneficiare della soluzione OSS perché quella IOSS non è ottimale per il tuo business case, ti suggeriamo di rivolgerti alle nostre e ai nostri consulenti clienti.

Ma qual è l’impatto sugli operatori e-commerce dell’UE?

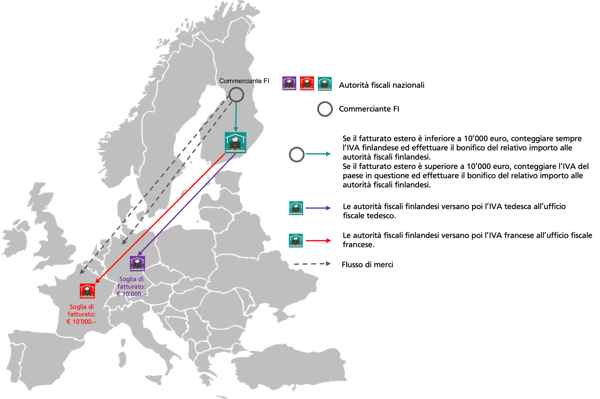

Il 1º luglio 2021 si è provveduto all’eliminazione delle soglie di fatturato specifiche di ogni paese e all’introduzione di una nuova soglia di EUR 10'000.– valida in tutta Europa.

Nuova soglia di fatturato di EUR 10'000

Per i commercianti di e-commerce, l'OSS significa che possono addebitare l'IVA tramite il loro numero di partita IVA locale fino a un fatturato estero annuale di EUR 10'000.–. Se il loro fatturato estero – attenzione: non per Paese, ma nell'intera UE! – supera questo importo, devono registrarsi per l'OSS e applicare l'aliquota IVA del Paese di destinazione.

Trasparenza nello shop online

Il suo shop online dovrà quindi indicare e applicare l’aliquota IVA del paese di destinazione, una procedura del tutto normale per i moderni sistemi di shop online.

Gestione semplificata con OSS

Una volta al mese, il rivenditore di e-commerce trasferisce infine gli importi dell'IVA estera raccolti all'autorità fiscale registrata, utilizzando il portale One-Stop-Shop. Questo portale OSS è un servizio web a cui il rivenditore può accedere effettuando il login. L'autorità fiscale distribuisce poi gli importi ai rispettivi Paesi dell'UE in cui vivono i consumatori finali.

Si registri una volta e il gioco è fatto

Il vantaggio principale del sistema OSS è che i rivenditori di e-commerce non devono più registrarsi in tutti i Paesi dell'UE. Un'unica registrazione OSS è sufficiente per mappare e regolare la rispettiva aliquota IVA estera dell'UE.

Nota: l'OSS (One Stop Shop) non può essere utilizzato per la contabilità IVA nazionale!

Il sistema OSS è quindi una soluzione molto efficiente per i commercianti dell'UE, che semplificherà notevolmente e rafforzerà anche l'e-commerce transfrontaliero.

Optimiere Dein Versand- und Logistiksetup mit wenigen Klicks

Dein Schlüssel zur Logistik-Optimierung

Bist Du bereit, Deinen internationalen Versand auf das nächste Level zu heben? Mit unserem Cross-Border-E-Commerce Optimizer erhältst Du in nur wenigen Minuten wertvolle Einblicke und konkrete Handlungsempfehlungen für Dein internationales Versand- und Logistiksetup. Beantworte einfach 13 Fragen und erhalte einen personalisierten Report, der Dir zeigt, wie Du Deine globale Logistik optimieren und Dein Geschäft ausbauen kannst.

Optimisez votre configuration d'expédition et de logistique en quelques clics

La clé de l'optimisation de la logistique

Optimise your shipping and logistics setup with just a few clicks

Your key to logistics optimisation

Ottimizzi la configurazione della spedizione e della logistica con pochi clic.

La sua chiave per ottimizzare la logistica

È pronto a portare le sue spedizioni internazionali ad un livello superiore? Con il nostro Optimizer per l'e-commerce transfrontaliero, può ottenere in pochi minuti preziose intuizioni e raccomandazioni concrete per la sua spedizione internazionale e la configurazione logistica. Basta rispondere a 13 domande e ricevere un rapporto personalizzato che le mostra come ottimizzare la sua logistica globale e far crescere la sua attività.