- Ressources

- IOSS et OSS

OSS et IOSS – Enregistrement de la TVA de l'UE pour le commerce en ligne suisse

L'e-commerce transfrontalier connaît un essor continu et donc, une croissance exponentielle. Il n'a jamais été aussi facile de conquérir une clientèle de l'autre côté de la frontière et de lui livrer de la marchandise.

Cependant, l'e-commerce international ne touche pas seulement à des thématiques passionnantes telles que l'informatique, la logistique et le marketing. Il comprend aussi des thèmes un peu moins attrayants, comme par exemple les impôts. Toutefois, eux aussi font partie du jeu, et doivent être traités. Les deux nouveaux systèmes que nous vous présentons ici, autrement dit IOSS (Import One Stop Shop) et OSS (One Stop Shop), peuvent vous simplifier la tâche.

Les systèmes IOSS et OSS en quelques mots

Un changement majeur en matière de TVA a été mis en place le 1er juillet 2021. Il concerne les entreprises de vente dont les activités commerciales se déroulent au sein de l'UE ou sont liées à des pays de cette zone économique. Le dénommé «VAT E-Commerce Package», ou package de mesures sur la TVA dans l'e-commerce, est une nouveauté du système européen en matière de TVA. Par le biais de ce package, Bruxelles poursuit trois objectifs principaux:

- Faciliter le commerce transfrontalier en simplifiant le décompte de la TVA.

- Lutter contre la fraude en matière de TVA.

- Garantir une concurrence loyale entre les entreprises de l'UE. En d'autres termes, supprimer la limite d'exemption de 22 euros pour l'importation de petits envois en provenance de pays tiers.

Vous prévoyez d'exporter à l'étranger? Alors jetez un œil à notre blog: vous y trouverez un article qui aborde le thème de la localisation dans le e-commerce transfrontalier ainsi que les points auxquels veiller en matière d'exportation.

Le nouveau décompte de la taxe sur la valeur ajoutée pour la Suisse en tant que pays tiers de l’UE s’appelle IOSS

Depuis le 1er juillet 2021, l’UE propose une solution en matière de TVA pour les commerçants qui ne font pas partie de l’UE et qui vendent leurs produits aux clients de l’UE. Cette solution s’appelle IOSS, ou Import One Stop Shop. Comme OSS, IOSS est utilisé pour comptabiliser les recettes de la TVA. L’utilisation du numéro de TVA IOSS est facultative.

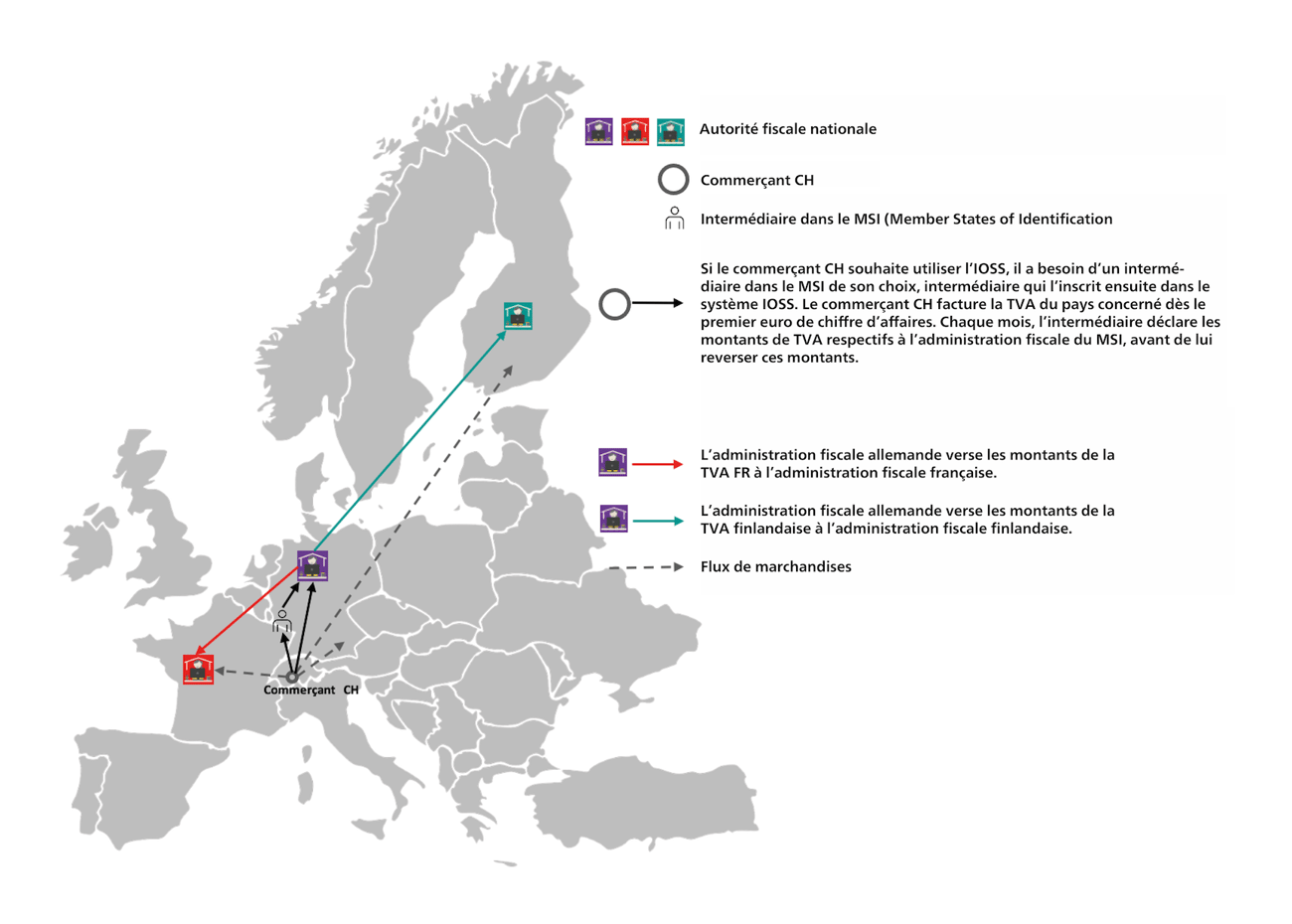

Le fonctionnement d’IOSS: avant toute chose, les commerçants suisses doivent s’enregistrer. Mais ils ne peuvent pas le faire eux-mêmes: ils ont besoin d’un intermédiaire résidant dans le MSI (Member State of Identification) , une sorte de représentant fiscal, pour procéder à l’enregistrement. Ce dernier enregistrera le commerçant suisse auprès de l’Import One Stop Shop et assurera la gestion du décompte et du paiement mensuels de la TVA européenne.

Afficher les taux de TVA dans une boutique en ligne

À l’instar des commerçants de l’UE, les commerçants en ligne suisses devront communiquer dans leur boutique en ligne les taux de TVA du pays de destination, par exemple la TVA allemande pour les envois de marchandises vers l’Allemagne, la TVA française pour les envois de marchandises vers la France, etc.

Les commerçants en ligne suisses déclarent et paient mensuellement les différents montants de la TVA aux autorités fiscales du MSI (intermédiaire), et non aux autorités fiscales suisses.

Par conséquent, ils déclarent tous les mois à leur intermédiaire UE la totalité des montants de TVA réalisés au sein de l’UE. Celui-ci veille à la bonne exécution du décompte et du paiement de la TVA.

Si vous souhaitez expédier des marchandises à l’étranger, nous vous conseillons de lire notre article sur le commerce en ligne transfrontalier.

Pas de seuil de chiffre d’affaires dans le cas du IOSS (Import One Stop Shop)

Il existe une différence notable entre IOSS (Import One Stop Shop) et OSS (One Stop Shop): avec IOSS, les commerçants suisses ne pourront pas profiter du seuil de chiffre d’affaires de EUR 10'000.–. Ils devront présenter dans leur boutique en ligne les taux de TVA spécifiques aux pays et seront tenus de les communiquer à partir du premier euro de chiffre d’affaires.

La limite de valeur de la marchandise, élément déterminant

Autre différence de taille d’IOSS par rapport à OSS: la limite de valeur de la marchandise de EUR 150.– s’applique. Les commerçants suisses pourront déclarer dans IOSS, et donc expédier, uniquement les envois d’une valeur intrinsèque (valeur de la marchandise hors TVA et frais de transport, ceux-ci devant être présentés séparément) de EUR 150.– au maximum. S’agissant des envois supérieurs à cette valeur, il ne sera pas possible de les expédier via IOSS et une autre solution DDP devra être adoptée. La valeur de la marchandise au moment du check-out de la commande constitue la base pour la limite de valeur de la marchandise.

IOSS est une solution idéale pour les commerçants expédiant des marchandises d’une valeur inférieure à EUR 150.–. Un simple enregistrement sur le portail Import One Stop Shop suffit pour pouvoir expédier des marchandises vers tous les pays de l’UE sans que les clients doivent s’acquitter de droits de douane et de taxes à la réception. Ceux-ci font leurs achats en DDP, sans avoir à verser de taxe à l’importation sur le pas de la porte. Il peut cependant exister des exceptions dans certains pays, où malgré un numéro de TVA IOSS, des frais de traitement sont demandés au destinataire à la livraison. N’hésitez pas à vous renseigner en amont auprès de votre prestataire afin de connaître les frais de traitement IOSS actuels.

Vous pouvez calculer votre potentiel d’économies ici!

Vous souhaitez lancer votre activité d’exportation? Alors n’hésitez pas à vous renseigner plus en détails sur le lancement de votre activité.

Vous souhaitez lancer votre activité d’exportation? Alors n’hésitez pas à vous renseigner plus en détails sur le lancement de votre activité nouveau lien vers le guide pour l’exportation.

IOSS, bref et concis

-

Uniquement pour les envois B2C (clients privés).

-

Uniquement pour une valeur intrinsèque de marchandise jusqu’à EUR 150.– (hors TVA, frais d’emballage et d’expédition).

-

Pour les états membres de l’UE uniquement, et la marchandise doit être expédiée de la Suisse.

-

Les marchandises expédiées ne doivent pas être soumises à accises (comme c’est le cas pour l’alcool, le tabac, le café, les médicaments, etc.)

-

La limite d’exemption douanière de EUR 150.– reste applicable.

-

Les commerçants suisses doivent s’inscrire à IOSS. Mais ils ne peuvent pas le faire eux-mêmes: ils ont besoin d’un intermédiaire résidant dans le MSI (Member State of Identification), une sorte de représentant fiscal, pour procéder à l’enregistrement. Vous trouverez ces intermédiaires IOSS sur Internet.

-

Si vous passez par une place de marché ou une plateforme, celle-ci s’enregistrera et vous transmettra le numéro IOSS.

-

Les frais de traitement et les intérêts sur avances de frais sont supprimés. Il est malheureusement possible que certains pays (aucun des principaux pays d’exportation de l’UE) réclament tout de même des frais de traitement de la part du destinataire.

IOSS, bref et concis

-

Uniquement pour les envois B2C (clients privés).

-

Uniquement pour une valeur intrinsèque de marchandise jusqu’à EUR 150.– (hors TVA, frais d’emballage et d’expédition).

-

Pour les états membres de l’UE uniquement, et la marchandise doit être expédiée de la Suisse.

-

Les marchandises expédiées ne doivent pas être soumises à accises (comme c’est le cas pour l’alcool, le tabac, le café, les médicaments, etc.)

-

La limite d’exemption douanière de EUR 150.– reste applicable.

-

Les commerçants suisses doivent s’inscrire à IOSS. Mais ils ne peuvent pas le faire eux-mêmes: ils ont besoin d’un intermédiaire résidant dans le MSI (Member State of Identification), une sorte de représentant fiscal, pour procéder à l’enregistrement. Vous trouverez ces intermédiaires IOSS sur Internet.

-

Si vous passez par une place de marché ou une plateforme, celle-ci s’enregistrera et vous transmettra le numéro IOSS.

-

Les frais de traitement et les intérêts sur avances de frais sont supprimés. Il est malheureusement possible que certains pays (aucun des principaux pays d’exportation de l’UE) réclament tout de même des frais de traitement de la part du destinataire.

OSS, le nouveau décompte de la TVA pour les entreprises résidant dans l’UE

L’UE a lancé l’OSS UE le 1er juillet 2021. OSS signifie One Stop Shop et est conçu pour les cybercommerçants résidant dans l’UE qui assurent l’envoi de marchandises à des clients privés d’un pays de l’UE vers un autre pays de l’UE.

En tant que cybercommerçant suisse, vous ne pouvez bénéficier de l’OSS que sous certaines conditions, à savoir en passant par un entrepôt au sein de l’UE avec inscriptions et dispositions légales associées ou p. ex. par une solution avec importateur.

Si vous souhaitez profiter de la solution OSS en tant qu’e-commerçant parce que la solution IOSS n’est pas optimale pour votre situation, nous vous recommandons de contacter nos conseillères et conseillers à la clientèle.

Mais qu’est-ce que cela signifie pour les cybercommerçants de l’UE?

Depuis le 1er juillet 2021, les seuils de chiffre d'affaire spécifiques à chaque pays ont été supprimés. Un nouveau seuil de chiffre d'affaires de EUR 10'000.– a été introduit à l'échelle européenne.

Nouveau: seuil de chiffre d'affaires de EUR 10'000

Pour le commerçant en ligne, l'OSS signifie qu'il peut facturer via son numéro de TVA local jusqu'à un chiffre d'affaires étranger de 10 000 euros par an. Si son chiffre d'affaires à l'étranger – attention: pas par pays, mais dans l'ensemble de l'UE! – il doit s'inscrire à l'OSS et facturer le taux de TVA du pays de destination.

Transparence de la boutique en ligne

Dans sa boutique en ligne, notre e-commerçant doit donc indiquer et facturer le taux de TVA du pays de destination. Les systèmes de boutiques en ligne modernes peuvent d'ailleurs mettre en œuvre cette manière de procéder sans aucun problème.

Traitement simplifié grâce au système OSS

Enfin, une fois par mois, le commerçant électronique transfère le montant total de la TVA étrangère à l'administration fiscale déclarée à l'aide du portail de guichet unique. Ce portail OSS est un service web auquel le commerçant peut accéder par le biais d'un login. L'administration fiscale distribue ensuite les montants aux pays de l'UE dans lesquels résident les consommateurs finaux.

Une seule inscription et c'est tout

Le grand avantage du système OSS est que le commerçant en ligne ne doit plus s'enregistrer dans tous les pays de l'UE. Une seule inscription OSS suffit pour reproduire et facturer le taux de TVA étranger de l'UE concerné.

Remarque: le système OSS (One Stop Shop) ne peut pas être utilisé pour la facturation de la TVA nationale!

Le système OSS est donc une solution très efficace pour les commerçants de l'UE, qui simplifiera grandement le commerce électronique transfrontalier et le renforcera également.

Optimiere Dein Versand- und Logistiksetup mit wenigen Klicks

Dein Schlüssel zur Logistik-Optimierung

Bist Du bereit, Deinen internationalen Versand auf das nächste Level zu heben? Mit unserem Cross-Border-E-Commerce Optimizer erhältst Du in nur wenigen Minuten wertvolle Einblicke und konkrete Handlungsempfehlungen für Dein internationales Versand- und Logistiksetup. Beantworte einfach 13 Fragen und erhalte einen personalisierten Report, der Dir zeigt, wie Du Deine globale Logistik optimieren und Dein Geschäft ausbauen kannst.

Optimisez votre configuration d'expédition et de logistique en quelques clics

La clé de l'optimisation de la logistique

Optimise your shipping and logistics setup with just a few clicks

Your key to logistics optimisation

Ottimizzi la configurazione della spedizione e della logistica con pochi clic.

La sua chiave per ottimizzare la logistica

È pronto a portare le sue spedizioni internazionali ad un livello superiore? Con il nostro Optimizer per l'e-commerce transfrontaliero, può ottenere in pochi minuti preziose intuizioni e raccomandazioni concrete per la sua spedizione internazionale e la configurazione logistica. Basta rispondere a 13 domande e ricevere un rapporto personalizzato che le mostra come ottimizzare la sua logistica globale e far crescere la sua attività.